(OroyFinanzas.com) – Nos hemos acostumbrado a danzar al ritmo de los bancos centrales. Inició Estados Unidos su política monetaria expansiva de alto impacto y le siguieron Japón y Europa. Las bolsas han subido desde entonces y el inversor, de forma errónea, ha pensado que todo se fundamenta en esa forma de fabricar dinero. Sin embargo, el verano pasado y el mes de enero de 2016, asistimos a descargas de títulos en forma de pánico que hicieron dudar a muchos gestores e inversores. Dudar sobre le fin del efecto multiplicador de esas políticas expansivas y dudar sobre los niveles de precios de los principales índices mundiales. Tras la recuperación de los meses de febrero y marzo, con nueva ayuda del BCE en su desesperación por evitar una desaceleración económica europea, los índices casi se han recuperado del todo.

En este entorno, donde los tipos de interés ofrecidos para el ahorro son cero o incluso negativos, los mercados de acciones parecen ser el único receptor capaz de ofrecer algún tipo de incentivo al mismo. Y es aquí donde me pregunto sobre el sentido del “comprar bolsa como única alternativa” que domina ahora el mercado. Veamos dónde nos encontramos.

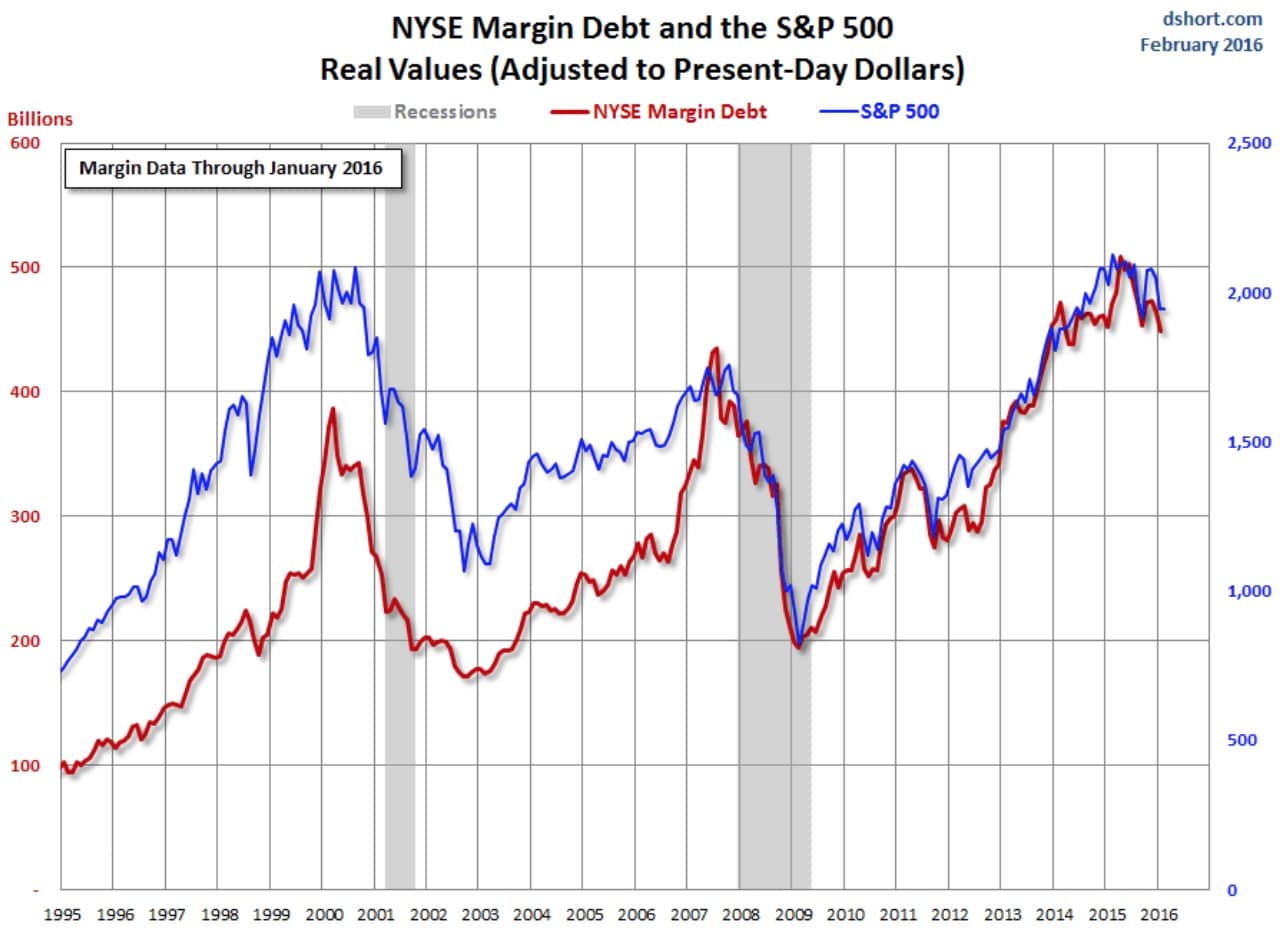

De un lado, las últimas cifras del Margin Debt en Estados Unidos, pese a estar en zonas muy altas todavía, han supuesto el dato más bajo de los últimos 2 años.

Margin Debt en Estados Unidos de 1995 a 2016

Este ratio es interesante respecto a lo que puede pasar con el mercado de acciones. Con niveles altos de deuda, como los actuales, el inversor ve muy reducida su capacidad de endeudamiento para comprar más bolsa. Ya no puede tomar mucho más prestado. Su apalancamiento es alto y el límite se puede haber alcanzado. Luego entonces, la demanda de acciones dejará de subir.

Cuando el ratio es bajo, indica que el apalancamiento (se mide contra la riqueza) es reducido y puede existir una demanda potencial de acciones pues, el inversor, tiene capacidad de endeudamiento.

Fíjese como en marzo de 2001 y en octubre de 2008 se produce algo similar a lo que tenemos hoy día. Se alcanzan niveles máximos de margin debt y retrocesos posteriores con caída de los índices. No es algo que podamos tomar como eficaz al 100%, pero al menos tiene sentido el pensar que los precios tienen más recorrido a la baja que no al alza. Es decir, la tendencia se puede haber invertido ya.

Otro de los puntos a considerar, para justificar mi titular de hoy son, sin duda, los beneficios empresariales.

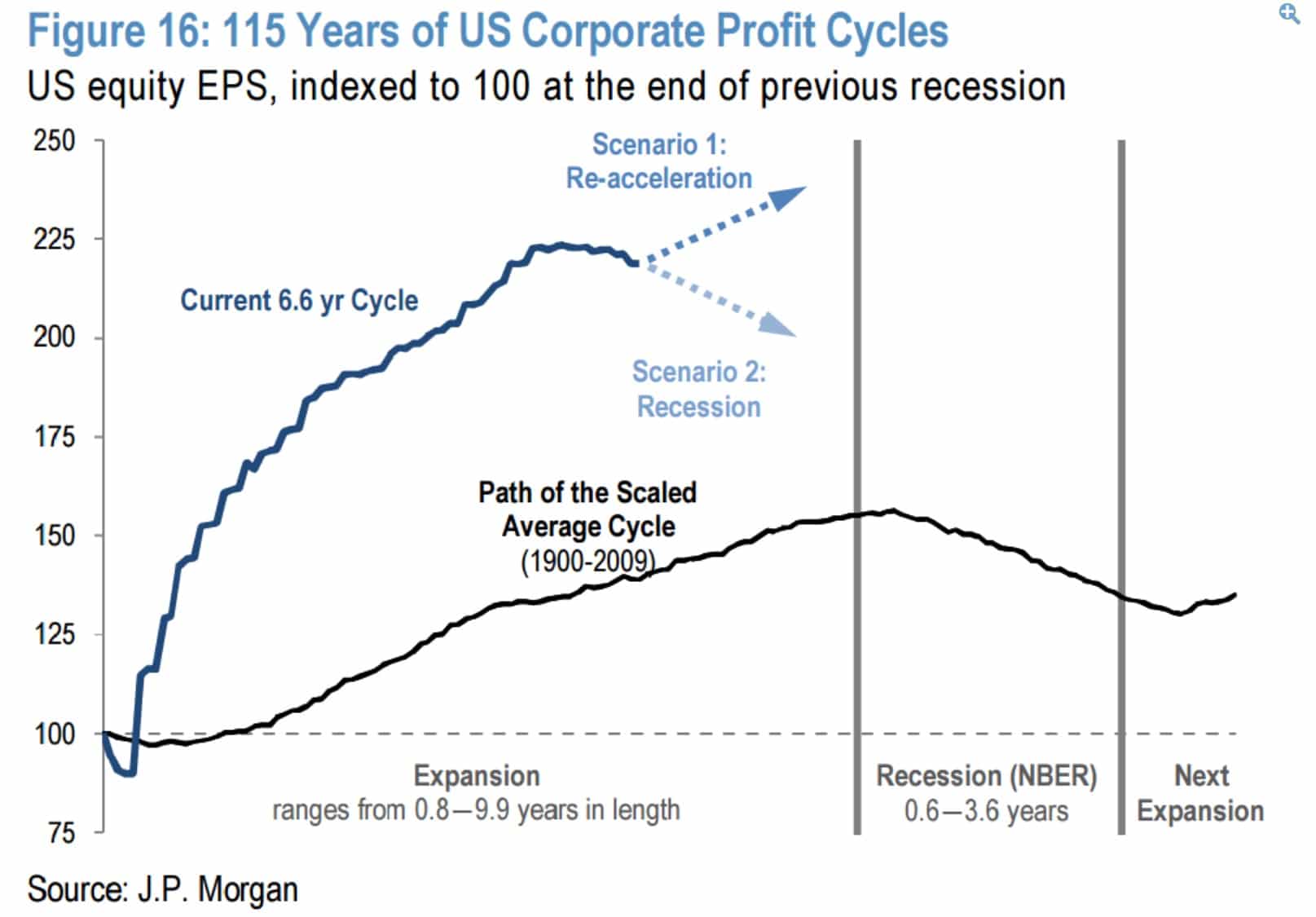

La relación entre el margen de beneficios y recesión es fuerte. Así lo demuestra un estudio de Barclays donde se toman los últimos siete ciclos de actividad económica, desde 1973. En todos esos periodos, salvo en uno, una caída de 0,6% de los beneficios empresariales en 12 meses, coinciden con una recesión. Tiene que producirse algún cambio drástico para que eso no suceda.

Siguiendo con estos estudios, desde 1900 se han producido 27 ocasiones en las que los beneficios empresariales han obtenido caídas consecutivas en 2 trimestres. En el 81% de esos casos, y tomando los Beneficios por acción (EPS) se ha producido una recesión. En el restante 19% de los casos, se salió de la caída mediante estímulos monetarios, fiscales o exógenos.

Ciclo de beneficios corporativos en los últimos 115 años en EE.UU.

Dada la situación actual, me parece muy complicado el ver un paquete de medidas de estímulo a gran escala que hicieran tomar el escenario 1 de reaceleración del ciclo. Parece que esa bala se disparó ya hace un tiempo.

A la vista de los resultados del último trimestre de 2015, donde la actividad se ha seguido deteriorando, los beneficios operativos han caído de 25,44USD por acción, hasta los 23,05USD. Eso supone una caída trimestral superior al 9%. El escenario 2 me parece más lógico.

El rebote al que hemos asistido se ha fundamentado en un bajo volumen y desde niveles de sobreventa excesivos. Este tipo de movimientos, en un mercado bajista, son comunes y violentos pero no se sustentan en ningún dato fundamental. Los fuertes movimientos que hemos visto este año, tanto a un lado como a otro, han sido provocados por la estructura que domina ahora el mercado; el trading algorítmico de alta velocidad.

Si además, tomamos el S&P y observamos cómo se han comportado los blue chips, veremos cómo muchos no han seguido la tónica positiva del índice. Han sido las acciones de alto riesgo del sector energía y de metales las que han liderado las alzas tras sus fuertes caídas. Y el tipo de inversores que compran estas últimas acciones no son los que compran blue chips. Es decir, hay mucho de especulación de corto plazo en este rally que hemos vivido.

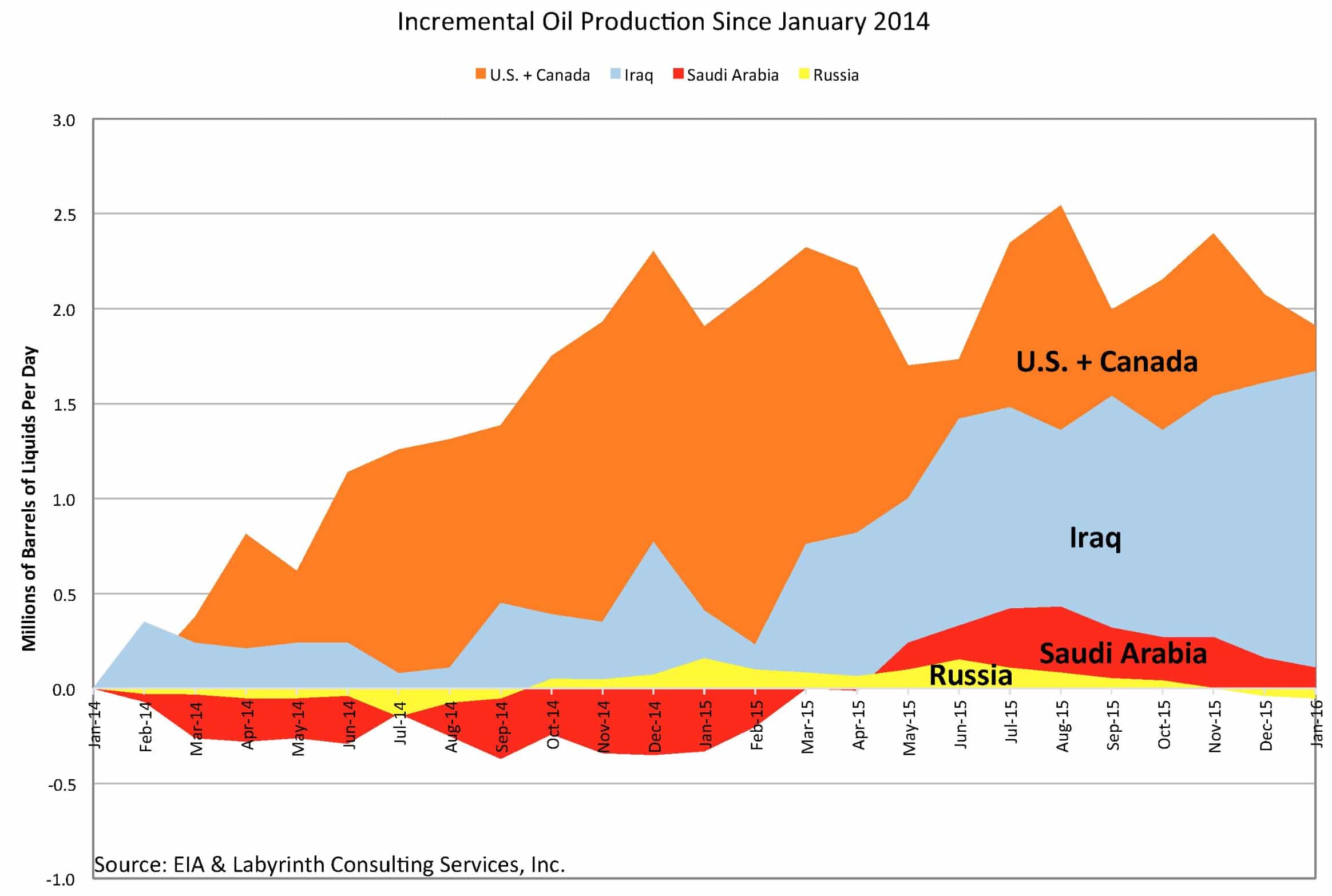

Lo mismo sucede con el petróleo. Su recuperación no obedece a un incremento de la demanda, sino a pura especulación desde niveles de sobreventa excesivos. Sigue existiendo un exceso de oferta, pese a la “congelación” acordada por la OPEP y Rusia que, dicho sea de paso, no tiene mucho sentido. Si miramos la producción de Arabia Saudí y Rusia desde que se inició la caída del petróleo (2014), aquélla no ha crecido de forma importante y esa medida sólo conseguirá que la oferta no crezca pese a ellos.

Loa inventarios siguen creciendo y es la prueba de que la producción no marca aún diferencias. Mientras esto se mantenga, no concibo precios por encima de los actuales.

Producción de petróleo adicional desde enero 2014 a enero 2016

Desde el punto de vista técnico, sólo cambiaría de visión si el S&P logra romper la zona de los 2040 puntos. Esos niveles activarían muchos sistemas de especulación y se podría dar un movimiento inverso. No es mi planteamiento pero hay que considerarlo.

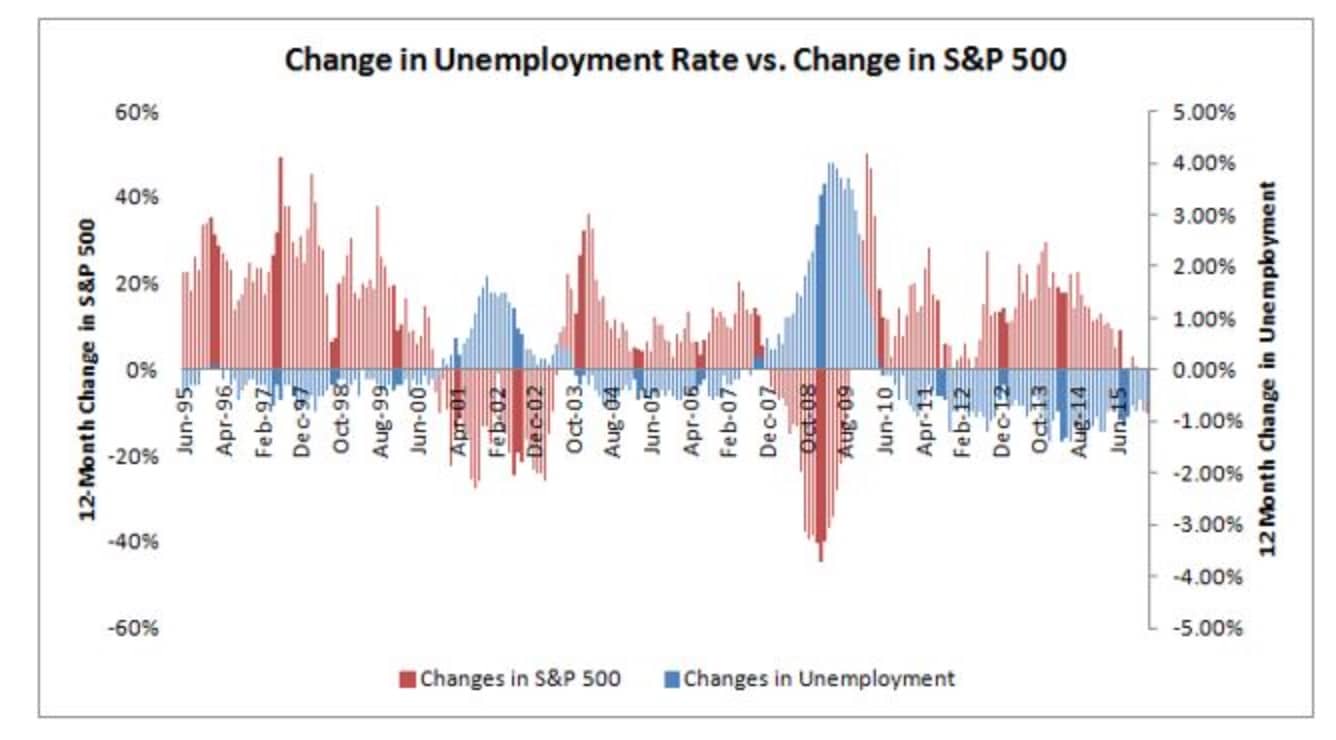

Por último, no hay que perder de vista los datos de empleo de Estados Unidos. Esa será otra de las pistas a vigilar. De momento, son muy buenos los últimos datos, con una tasa de desempleo del 4,9%. Sin embargo, si analizamos en profundidad ese parámetro, encontramos señales de cautela como la tasa de participación de la masa laboral y el tipo de empleo que se está consiguiendo.

Y es importante por la alta correlación existente entre el S&P y los cambios en el empleo. Cuando el empleo aumenta, el S&P sube. Cuando el empleo cae, lo mismo hace el índice.

Correlación del desempleo y el S&P 500 de EE.UU.

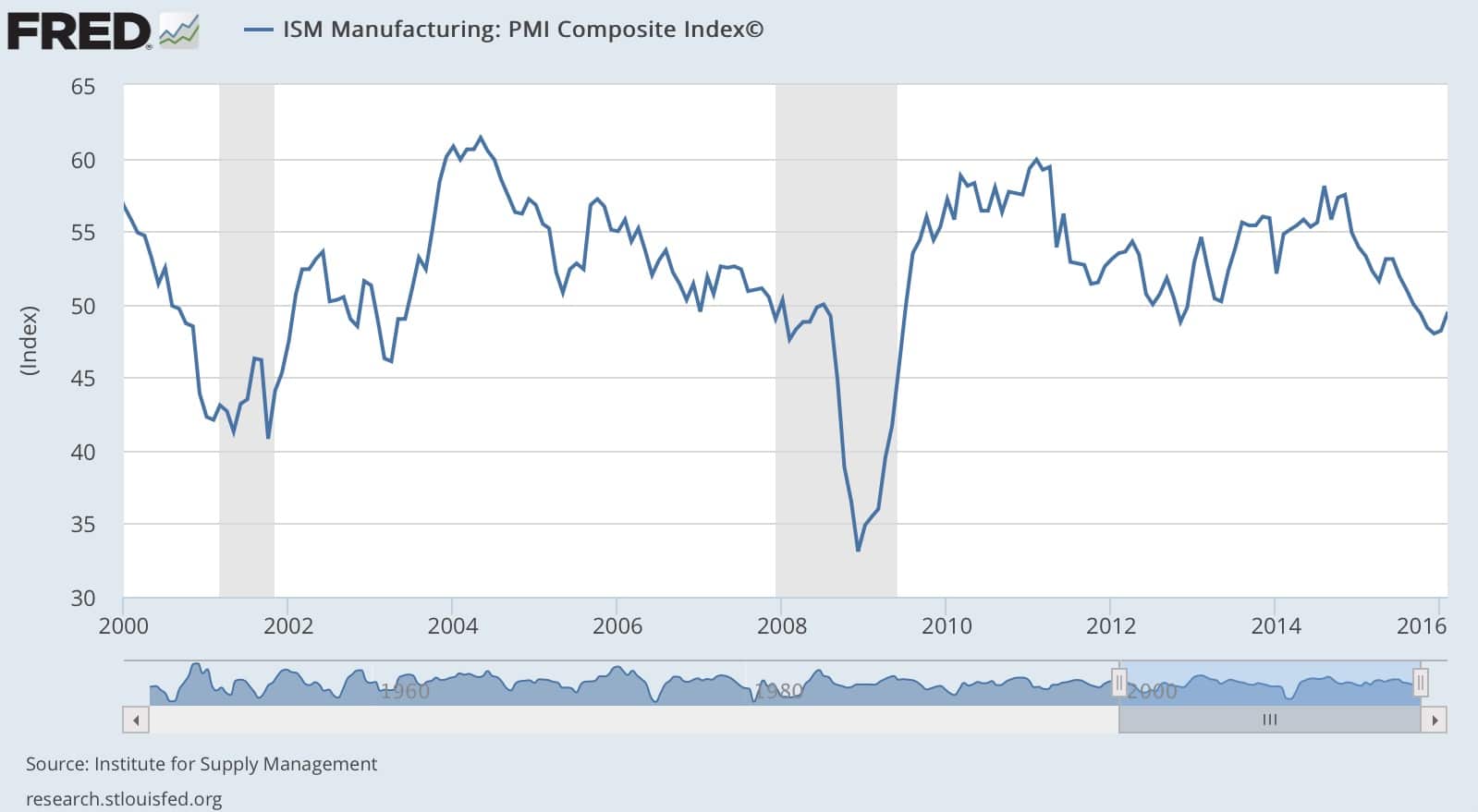

Y la pregunta es: ¿Cuánto más puede crecer el empleo?. Y una de las respuestas la podemos tener en el ISM Manufacturero que está perdiendo momentum y, más pronto que tarde, eso acabará impactando en el empleo y, por tanto, en el S&P.

Índice de producción industrial de enero 2000 a 2016

Todo este cúmulo de datos y pese a que las alcistas parece que dominan hoy el mercado, me hace mantener mi visión de estar fuera del mercado de acciones. O bajista desde los niveles actuales con stop en los 2040 puntos del S&P. La economía mundial está débil, el nivel de endeudamiento a todos los niveles es muy alto, los beneficios empresariales siguen cayendo y la demanda de petróleo no aumenta. Y que tanto el Banco Central de China como el BCE nos cuenten que existe margen para nuevas medidas expansivas, sólo hace que confirmar mis miedos del camino tomado hacía una posible recesión. Momento para aprovechar y salir de posiciones de riesgo.

por Javier Molina

© OroyFinanzas.com

No hay comentarios:

Publicar un comentario