No se supera cebando una falsa demanda, sino flexibilizando mercados

Sin un desapalancamiento las expansiones monetarias son impotentes

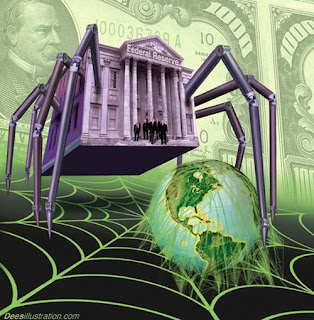

¿Por qué las economías occidentales están experimentando un crecimiento tan moderado tras el pinchazo de la burbuja financiera de 2008? Según algunos economistas, el estancamiento secular se debe a la insuficiencia de demanda: Occidente sólo es capaz de crecer cuando sus ciudadanos se sobreendeudan para exprimir al máximo sus posibilidades de consumo. De ahí que la extrema laxitud monetaria de los bancos centrales sea imprescindible: a mayores facilidades financieras, más burbujas de activos (las cuales generan una mayor sensación de riqueza que incentiva el consumo) y más gasto a crédito.

En cierto modo, esta visión de la economía es la conclusión natural del keynesianismo: es la demanda, no la oferta, lo que mueve nuestras economías y, por ello, necesitamos incentivar los desembolsos privados por cualquier vía disponible y con independencia de sus repercusiones sobre nuestros aparatos productivos.

Frente a esta visión esencialmente keynesiana, se ha interpuesto tradicionalmente otra visión que conecta con la Escuela Clásica y con la Escuela Austriaca: no es la demanda, sino la oferta, lo que realmente mueve nuestras economías. Cuanto más equilibradamente crezca la productividad de las distintas ramas industriales, más rentas se generarán sosteniblemente en ellas y mayores posibilidades habrá de incrementar el gasto en bienes finales que de verdad sean útiles para los consumidores. Dicho de otro modo, no se trata de empujar a los consumidores a adquirir cualquier cosa para que así se produzca cualquier cosa, sino de facilitar que estos creen nuevo valor produciendo bienes útiles y que, justo por ello, puedan ser ulteriormente intercambiados por otros bienes.

Desde esta perspectiva, las políticas crediticias laxas no contribuyen al crecimiento, sino a descoordinar a los agentes económicos. A saber, que durante la burbuja inmobiliaria se alimentara artificialmente la demanda de viviendas no contribuyó a crear riqueza dentro de España, sino a dilapidarla malinvirtiendo en fabricar ciertos bienes -el ladrillo- cuya demanda final dependía de un ciclo de sobreendeudamiento insostenible. Ahora bien, los dramáticos efectos de la burbuja inmobiliaria y financiera no se limitan a los errores de inversión cometidos durante el boom, sino que persisten mucho tiempo después del pinchazo. Ese es, al menos, el hallazgo que han efectuado diversos investigadores dirigidos por Claudio Borio, jefe del Departamento Económico y Monetario del Banco de Pagos Internacionales de Basilea, en un reciente paper titulado Labour reallocation and productivity dynamics: financial causes, real consequences.

Lo que sostiene Borio es que el estancamiento que estamos viviendo con posterioridad a la Gran Recesión no se debe a la insuficiencia de demanda agregada, sino a las persistentes secuelas de las malas inversiones previas. Bajo ciertos contextos, la productividad puede tardar en regresar a sus niveles precrisis hasta ocho años como consecuencia de la necesidad de recolocar a los trabajadores y el capital desde sectores burbujísticos que deben morir a sectores no burbujísticos que deben nacer. Precisamente, demandamos menos porque una parte de nuestras economías está muerta y no ofrece oportunidades para ocupar a una parte muy significativa de la población. Es decir, la forma de superar las crisis y de sanar las secuelas de las malas inversiones previas no es frenar los reajustes productivos tratando de cebar falseadamente la demanda con nuevos estímulos fiscales y monetarios, sino flexibilizando los mercados y fomentando el ahorro para abaratar la transición desde la postburbuja decadente a la recapitalización productiva. Justamente, desde 2009, casi todos los países occidentales han apostado por acicatear la demanda sin fomentar una auténtica recomposición de la oferta, y ello sólo nos ha llevado a fracasar. Sin un profundo desapalancamiento familiar y empresarial, sin la emergencia de nuevas oportunidades de negocio en un mercado zombificado y sin la recolocación de los factores productivos desempleados a ocupaciones sostenibles en el tiempo, las expansiones monetarias son impotentes incluso para relanzar un nuevo ciclo de sobreendeudamiento, no digamos para crecer sostenidamente.

En definitiva, el problema de las burbujas financieras no es que pinchen, es que distorsionan la economía de tal manera que inevitablemente terminan pinchando y, al hacerlo, no sólo ponen de manifiesto todos los errores de inversión previos, sino que vuelven imprescindible un profundo y largo reajuste que, mientras no se complete, sume en un mediocre estancamiento a nuestras economías. La receta no pasa por más gasto y más deuda, sino por más libertad y más ahorro.

No hay comentarios:

Publicar un comentario